Статья 228 Налогового кодекса Российской Федерации определяет порядок уплаты налога в Российской Федерации. Налог – это обязательный платеж, который физические или юридические лица обязаны уплачивать в бюджет государства. Уплата налога является важным элементом финансовой системы государства и способствует обеспечению его потребностей.

Статья 228 НК РФ регулирует не только порядок и сроки уплаты налогов, но и дает право налогоплательщикам на осуществление налоговой выгоды или льготы при определенных условиях. Правильное понимание и соблюдение требований статьи 228 НК РФ является важным для избежания налоговых проблем и минимизации налоговых рисков.

Следует отметить, что статья 228 НК РФ является одной из ключевых норм, регулирующих налогообложение в Российской Федерации. Эта статья включает в себя различные механизмы и процедуры, направленные на обеспечение эффективного и справедливого сбора налоговых поступлений. Внимательное и точное исполнение требований статьи 228 НК РФ является важной задачей для всех налогоплательщиков и государства в целом.

Общие положения по уплате налога

Статья 228 Налогового кодекса Российской Федерации определяет порядок уплаты налогов. Уплата налога является обязательным для всех граждан и организаций, осуществляющих предпринимательскую деятельность или получающих доходы в Российской Федерации.

Для уплаты налога необходимо правильно определить базу налогообложения и применить соответствующую ставку налога. База налогообложения определяется на основе доходов или расходов, полученных (понесенных) налогоплательщиком в отчетном периоде.

Сумма налога, подлежащая уплате, рассчитывается как произведение базы налогообложения на ставку налога. Для различных видов налогов могут устанавливаться разные ставки, которые могут изменяться в зависимости от изменения законодательства.

Уплата налога осуществляется путем перечисления налогового платежа в бюджет Российской Федерации. Для этого налогоплательщик должен заполнить и подать налоговую декларацию в установленные сроки. При неправильном расчете или несвоевременной уплате налога могут быть применены финансовые санкции, вплоть до уголовной ответственности.

Форма налоговой отчетности

Для уплаты налога по статье 228 Налогового кодекса РФ необходимо представить налоговую отчетность. Налоговая отчетность представляет собой набор документов, содержащих информацию о доходах и расходах, которые подлежат налогообложению.

Форма налоговой отчетности определяется государственными органами и предоставляется налогоплательщикам для заполнения. Она содержит различные разделы и таблицы, в которых необходимо указать все необходимые данные.

Для удобства налогоплательщика, форма налоговой отчетности может быть представлена как в электронном формате, так и в печатной форме. При заполнении налоговой отчетности необходимо быть внимательным и аккуратным, чтобы избежать ошибок при вычислении и уплате налога.

В случае обнаружения ошибок в заполнении налоговой отчетности, налогоплательщик должен уведомить налоговый орган и исправить ошибки в короткие сроки. В противном случае, налогоплательщик может быть привлечен к ответственности и оштрафован за неправильное заполнение отчетности.

Представление правильной и полной налоговой отчетности является важным шагом для уплаты налога по статье 228 НК РФ. Отчетность должна быть представлена в установленные сроки и содержать все необходимые сведения о доходах и расходах налогоплательщика.

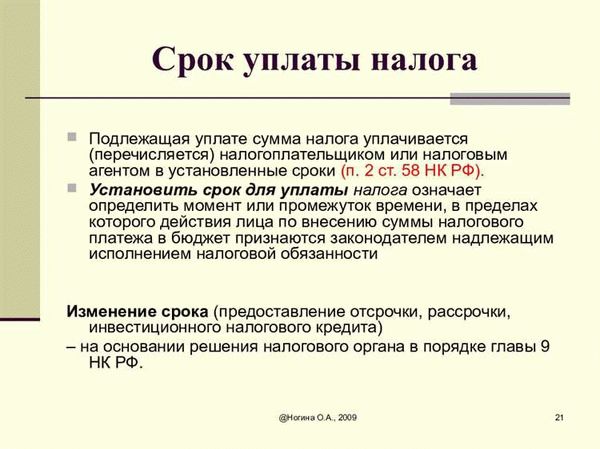

Сроки уплаты налога

Сроки уплаты налога очень важны для налогоплательщиков, так как от их своевременного соблюдения зависит избежание штрафных санкций и нарушений законодательства. В соответствии со статьёй 228 НК РФ, налог на прибыль организаций должен быть уплачен в течение 28 календарных дней после окончания налогового периода, если иное не предусмотрено законом.

Особенности сроков уплаты налога зависят от налогового периода, ставки налога и формы его уплаты. Если налоговый период составляет один календарный год, то налог должен быть уплачен в течение 28 дней после окончания отчётного года. При использовании фискального периода, срок уплаты налога определяется в соответствии с нормой НК РФ, но при этом не может превышать 28 дней.

Срок уплаты налога может быть продлен по решению налогового органа или органа местного самоуправления, если налогоплательщик предоставил достаточные обоснованные документы, подтверждающие причины просрочки уплаты налога.

Если налогоплательщик уплачивает налог частями, то каждая часть должна быть уплачена в соответствии с установленными сроками.

Ограничения по уплате налога

Согласно статье 228 НК РФ, уплата налога осуществляется в установленные сроки и порядке. В случае несоблюдения указанных ограничений, налогоплательщики могут быть подвергнуты различным ограничительным мерам со стороны налоговых органов.

Одним из ограничений по уплате налога является налоговый штраф. Если налогоплательщик не уплачивает налог в установленные сроки, ему может быть начислен штраф в виде определенного процента от суммы неуплаченного налога. Размер штрафа может увеличиваться с каждым пройденным днем задержки уплаты.

Другим ограничением является налоговая недоимка. Если налогоплательщик не уплачивает налог в полном объеме или несвоевременно расплачивается с задолженностью, ему может быть начислена налоговая недоимка. Налоговая недоимка представляет собой сумму неуплаченного налога, которая должна быть уплачена в ближайшее время.

Кроме того, налоговые органы могут применить административную ответственность к налогоплательщикам, не уплачивающим налог вовремя. Налогоплательщикам может быть наложен штраф или другие административные наказания в соответствии с законодательством РФ.

В случае систематического неисполнения обязательств по уплате налога, налоговые органы имеют право применить судебные меры воздействия. Это может включать арест счетов налогоплательщика, запрет на открытие банковских счетов, конфискацию имущества и т. д. Судебные меры применяются для взыскания неуплаченного налога и штрафов.

Таким образом, уплата налога имеет строгое регулирование и налогоплательщики должны соблюдать установленные сроки и порядок. Несоблюдение этих ограничений может привести к серьезным последствиям и применению ограничительных мер со стороны налоговых органов.

Нарушение порядка уплаты налога

Нарушение порядка уплаты налога является серьезным правонарушением и влечет за собой юридические последствия. Граждане и организации, несвоевременно уплачивающие налоги, могут столкнуться с штрафами, пеней и другими санкциями со стороны налоговых органов.

В соответствии со статьей 228 Налогового кодекса РФ, налогоплательщик обязан своевременно уплачивать налоги в установленные сроки. Нарушение этого порядка может быть вызвано различными причинами, такими как неправильное заполнение налоговой декларации, недостаточное знание налогового законодательства или намеренное уклонение от уплаты налога.

Последствия нарушения порядка уплаты налога могут быть значительными. В случае задолженности по налоговым платежам, налоговые органы имеют право применить к нарушителю санкции в виде штрафов и пеней. Размеры штрафов и пеней могут зависеть от суммы задолженности и сроков ее погашения.

Для уточнения порядка уплаты налога и предотвращения возможной задолженности рекомендуется учитывать все требования налогового законодательства и своевременно обращаться в налоговые органы для получения информации и консультаций по вопросам налогообложения. В случае возникновения задолженности по налогу важно действовать оперативно, чтобы избежать негативных последствий и санкций со стороны налоговых органов.

Последствия неуплаты налога

Задолженность по налогу является серьезным правонарушением, которое несет за собой ряд негативных последствий для налогоплательщика.

Во-первых, неуплата налога может привести к применению штрафных санкций со стороны налоговых органов. Размер штрафа может составлять до 40% от суммы задолженности, что значительно увеличивает общую сумму долга.

Во-вторых, в случае неуплаты налога налоговая инспекция имеет право наложить арест на имущество налогоплательщика. Это может привести к тому, что имущество будет изъято и продано на аукционе для погашения задолженности.

Кроме того, в случае неуплаты налога может быть предъявлено уголовное дело за уклонение от уплаты налогов. В случае вынесения приговора, налогоплательщику может быть назначено наказание в виде штрафа, исправительных работ или даже лишение свободы.

Неуплата налога также может повлечь за собой ухудшение репутации и доверия со стороны бизнес-партнеров и клиентов. В итоге, это может привести к утрате деятельности и финансовым трудностям для налогоплательщика.

В целом, неуплата налога имеет серьезные последствия для налогоплательщика, которые могут сказаться на его финансовом и личном положении. Поэтому важно всегда своевременно и правильно расплачиваться с налоговыми органами.

Исполнение обязанности по уплате налога

Исполнение обязанности по уплате налога — это одно из ключевых требований, предъявляемых к налогоплательщикам согласно статье 228 НК РФ. Данное требование обеспечивает правильное функционирование налоговой системы и позволяет государству получать средства на финансирование своих потребностей.

В соответствии с законодательством Российской Федерации, налоги являются обязательными платежами, которые должны быть уплачены каждым гражданином и организацией в определенные сроки. Исполнение обязанности по уплате налога предполагает своевременное и правильное заполнение налоговой декларации, а также уплату необходимой суммы налога в установленные сроки.

При исполнении обязанности по уплате налога необходимо учитывать различные факторы, которые могут повлиять на сумму налога. В зависимости от вида налога и способа его расчета, налоговая база и ставка могут быть различными. Поэтому важно осуществлять правильный расчет налоговой обязанности, чтобы избежать ошибок и штрафных санкций со стороны налоговых органов.

Одним из важных аспектов исполнения обязанности по уплате налога является также учет изменений налогового законодательства. Налоговые правила могут меняться с течением времени, поэтому налогоплательщику необходимо быть в курсе последних изменений и внести соответствующие корректировки в свою налоговую практику.

В целях обеспечения исполнения обязанности по уплате налога налоговые органы осуществляют контроль и мониторинг налоговых платежей. При выявлении нарушений может быть применено административное наказание в виде штрафов или иных санкций. Поэтому важно всегда соблюдать требования законодательства и выполнять свои налоговые обязанности добросовестно и своевременно.